コラム:弱体化した日本企業の価格転嫁力、復活なら株価・物価上昇に=熊野英生氏

熊野英生 第一生命経済研究所 首席エコノミスト

3 分で読む

[東京 19日] - 日米のマーケット指標をみて、大きく違いがみられるのは株価である。2021年初からそのコントラストは広がった。新型コロナウイルスワクチン接種の進ちょく状況の違いが、そこに反映していることは間違いないと考える。だが、ほかにも構造的な問題が横たわっている。

<鮮明な日米価格転嫁力の格差>

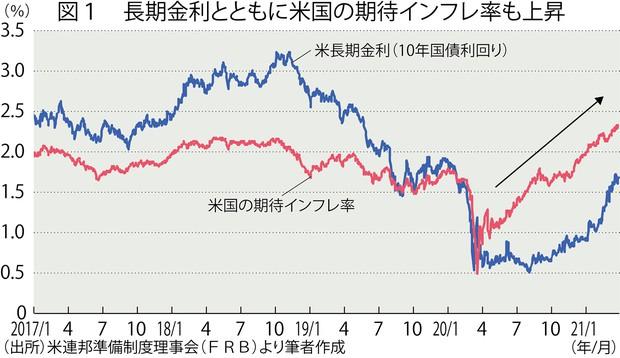

それは、企業の価格転嫁力の違いである。教科書的に言うと、物価が上昇するときは株価も上がる。米国の消費者物価は、前年比が6月、7月ともに5.4%と高い。日本は6月の前年比が0.2%とわずかなプラスである。今さらながら、日本は物価が上がりにくい国だと感じる。株価もそれを反映している気がする。

2021年に入って、国際商品市況の上昇が加速した。ひところは、原油、鉄鉱石、鉄、スクラップ、銅、木材などが軒並み上がった。日本でも輸入物価が上がって、それに連動するかたちで国内企業物価が上がってきた。6月は、国内企業物価が前年比5.6%まで上昇する。その変化は、米消費者物価と実によく似ている。

それに対して、6月企業サービス物価は前年比が1.4%と小幅のプラスである。製造業の価格転嫁は比較的進んでいると思えるが、サービス分野や消費者向けの分野では進みにくい。

つまり、商品市況の上昇に対して、川上の製造業ではいくらか価格転嫁が起きたとしても、それが川中、川下へと波及する段階になるとペースが鈍ってくる。そして、最も波及しにくいのが、最終段階にいる消費者向けである。

日米ともに実は同じようなコストプッシュ圧力が2021年初から発生しているが、日本の場合はそれが川中から川下へと連動しにくい。つまり、日本企業は、コスト上昇を消費者に転化しにくい分、中間にいる企業では変動利益(粗利)を削られることになる。

通説的に物価が上昇すると株価も上がるのは、この価格転嫁がうまく進む場合という条件があるのだろう。コスト上昇による利益圧縮に対して、販売数量を増やすことができれば、変動利益の減少を固定費負担の軽減によってカバーできる。

しかし、多くの日本企業では、国内売上の回復がワクチン接種の遅れもあってなかなか進みにくい。そうなると、コスト上昇をカバーしにくくなって利益を増やしにくくなる。日本は、経済全体でみて、川上から川下への価格転嫁力が弱いから、株価が上がりにくいのだと考えられる。

<金融政策からみた課題>

この問題は、古くて新しい課題である。日銀の黒田東彦総裁が2013年に就任して、改めて2%の物価上昇の目標達成が強調された。今となっては、2%という数字を公約のように達成できたか追及することは、あまり意味を成さないと思う。

より本質的なことは、企業が川上から川下までスムーズに価格転嫁ができて、コストプッシュ圧力に対して頑健な体質を昔のように取り戻せたのかどうかという課題である。確かに、デフレ経済と呼ばれていた1990年代後半から2010年代前半と比べれば、状況は改善したと思う。しかし、十分に達成できているとは言えない。

今回のように、国際商品市況が急激に上がっていく外的ショックに見舞われると、日本経済の足腰はまだ、弱いと実感させられる。この課題について、日銀はうやむやにしてはいけないだろう。

例えば、以下のような問題点が潜んでいる。1)長く金融緩和を続けて、長短金利を低位にくぎ付けにしていれば、川下の価格転嫁力は回復していくのだろうか。2)2%というインフレ目標を強くアナウンスして、人々が物価上昇の期待形成を変えることができるのか。3)期待形成の変化によって、企業は最終価格を引き上げやすくなるのだろうか──という点だ。

上記の課題は、もう20年来、エコノミストたちの間で議論されて、新しいアイデアも出尽くした感がある。あまりに長く考え続けたので、議論は新鮮味を失い、エコノミストは価格転嫁力の課題について、最近は放置しているのが実態だろう。

<カギは個別企業の行動変容>

米国の消費者物価をみると、中古車価格や航空運賃などの上昇が目立つ。苦境に陥っていた業界でも、生き残りのために価格引き上げを行っている。この点は、日本企業の行動とは違っている。

日本企業の中で消費者向けの分野では、値上げによって消費者から敬遠されることを過剰に恐れる傾向がある。米国企業は、なぜ思い切った値上げができるのかという点が、この課題に取り組むための焦点になると思う。

マクロ的には、バイデン政権やトランプ前政権が家計向けに積極的な減税を行っていることが、家計の購買力をバックアップしている点もあるだろう。日本の特別定額給付金は、そうした値上げの動きとは連動せずに行われて、単に家計が貯蓄を上積みするだけに終わった印象がある。

筆者はマクロ的側面よりも、個別企業の行動に変容が見えないことがかなり大きな要因に思える。この点を変えることは難しいだろうが、価格転嫁を行ってそれによって収益力の維持ができる企業が株式市場で評価されて、株価が上がる反応が進むと徐々に課題は改善すると考える。

コロナ以前の2010年代中盤以降には、確かにそうした反応があった。その広がりは、コロナによって中断してしまったが、どこかで再開される可能性はある。

マクロ的に家計の購買力を支援するとしても、そうした政策対応は個別企業の行動が変わってきた後になるだろう。マクロよりもミクロ的な行動が変わらなくては、マクロ政策は効きにくい。これが、20数年間の教訓の1つである。

(本コラムは、ロイター外国為替フォーラムに掲載されたものです。筆者の個人的見解に基づいて書かれています)

*熊野英生氏は、第一生命経済研究所の首席エコノミスト。1990年日本銀行入行。調査統計局、情報サービス局を経て、2000年7月退職。同年8月に第一生命経済研究所に入社。2011年4月より現職。

*このドキュメントにおけるニュース、取引価格、データ及びその他の情報などのコンテンツはあくまでも利用者の個人使用のみのためにコラムニストによって提供されているものであって、商用目的のために提供されているものではありません。このドキュメントの当コンテンツは、投資活動を勧誘又は誘引するものではなく、また当コンテンツを取引又は売買を行う際の意思決定の目的で使用することは適切ではありません。当コンテンツは投資助言となる投資、税金、法律等のいかなる助言も提供せず、また、特定の金融の個別銘柄、金融投資あるいは金融商品に関するいかなる勧告もしません。このドキュメントの使用は、資格のある投資専門家の投資助言に取って代わるものではありません。ロイターはコンテンツの信頼性を確保するよう合理的な努力をしていますが、コラムニストによって提供されたいかなる見解又は意見は当該コラムニスト自身の見解や分析であって、ロイターの見解、分析ではありません。

編集:田巻一彦

私たちの行動規範:トムソン・ロイター「信頼の原則」